非居民不动产投资相关的应税结构

摘要

| 不动产租赁收入 | 不动产转让收入 |

|---|---|

| 累进税率为 5~45% | 分离税 长期为 15.315%、短期为 30.63% |

| 预扣税:工资收入×20.42% | 预扣税:转让价格×10.21% |

| 租借人是个人且自己居住用时:无预扣税 | 转让价格为 1 亿日元以下,居住用时:无预扣税 |

| 收入扣除:仅有基础扣除、捐款扣除、各种小额损失扣除 | |

| 居民税:不征税 | |

解说1非居民的预扣税

居民在转让不动产时不征收预扣税。但是对于非居民,原则上会征收预扣税。

免除预扣税款只限于不动产转让价格在 1 亿日元以下,且购买者作为个人自己或家人居住使用而购买的情况下。

也就是说,当不动产转让价格超过 1 亿日元时,即使是个人居住而购买时,也需要征收预扣税。

此外,作为个人投资使用而购买时,全部需要征收预扣税。

无论是哪一种情况,由购买者承担缴纳预扣税的义务。例如,购买价格为 1.2 亿日元时,需要按照其 10.21% 缴纳预扣税,即需要将 12,252,000 日元的预扣税金于第二个月10日之前,缴纳到税务署。

因此,只需向非居民的卖方支付扣除了预扣税的 107,748,000日元(1.2 亿日元-12,252,000 日元)。

解说2在居住地国家的征税

对于不动产资本收益,如果在居住地国家也征税的情况下,关于在日本预扣税的税额或申请退税后的税额,适用国外税额扣除,需要进行税额精算。

另外,新加坡等居住地国家的征税范围仅限于国内收入,对于在日本取得的资本收益不需要进行申报、纳税。

免除国外收入的国家

新加坡、马来西亚、泰国、文莱、澳门、香港、菲律宾、台湾、斐济、安圭拉、巴哈马、百慕大、开曼群岛、危地马拉、哥斯达黎加、巴拿马、阿拉伯联合酋长国、巴林、科威特、阿曼、卡塔尔、沙特阿拉伯等

对于与日本签订的税收条约的处理

与日本签订的税收条约与 OECD(经合组织)示范条约同样,不动产所在地国家拥有第一次征税权。对于日本的不动产转让收益,根据日本的国内法进行征税。

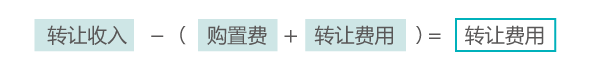

不动产转让收入的计算方法

购置费

| 土地 | 购买价格或估算购置费(转让价格的 5%) |

|---|---|

| 建筑物 | ①购买价格或估算购置费(转让价格的 5%) ②折旧后的未摊销余额 ③购买价格-折旧费* *购买价格×0.9×折旧率×使用年数 |

| 中介手续费 | |

| 登记费用 | |

| 其他 | 购买时的印花税、消费税、固定资产税按比例分配额等 |

※购买价格不详时或者即使价格明确时,均可以对购置费进行估算。

转让费用

- 中介手续费

- 买卖合同书的印花税

- 出售相关的广告费、交通费等

- 鉴定费、测量费等

转让损失

除了一定的居住用财产的转让损失金额外,无法统计其他收入与损益。

长期、短期的判断

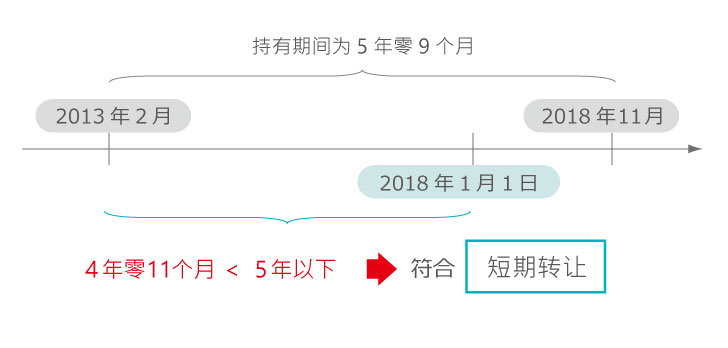

原则上,根据购买时的交付日期和出售时的交付日期进行判断。也可以根据买卖合同日期来判断。

| 长期转让收入 | 从转让之年的 1 月 1 日到现在为止,持有期间超过了5年的 |

|---|---|

| 短期转让收入 | 从转让之年的 1 月 1 日到现在为止,持有期间低于5年的 |

举一个例子

将 2013 年 2 月购买的不动产于 2018 年 11 月出售时